盛寶銀行(Saxo Bank)大宗商品策略主管漢森(Ole Hansen)說,美國經濟將進入一個增長極低且通脹持續的時期,這意味著黃金和白銀等貴金屬的價格可能會大幅上漲。

盛寶銀行最近將美國2024年的經濟前景調整為“輕度滯脹”,其特徵是“增長緩慢,同時通脹持續”。漢森說,實際利率的大幅上升使“美國的融資成本幾乎高得無法克服”,並導致惠譽(Fitch)下調美國信用評級。

漢森還指出,“消費成本與利率的顯著上升”影響了信用卡、新車和抵押貸款,“就業數據和支出的明顯減速”。

他說:“低增長和適度高通脹的結合預示著滯脹,如果成為現實,它將證實這樣一種觀點,即美聯儲和世界各地的央行在對抗頑固的高通脹方面正在打一場必敗之戰,進一步的行動將損害經濟增長,同時無助於遏制價格壓力的粘性。”“這讓我們相信,美聯儲將在2%的平均通脹目標達到之前降息,導致聯邦公開市場委員會(FOMC)將其目標上調至3%,這一發展將迫使對未來通脹預期進行重新定價,從而降低大宗商品的實際收益率。”

漢森稱,在滯漲時期,“特定商品吸引更多關注”,作為通脹對沖和投資組合多元化的工具。

他補充稱,“美元走軟可能使以美元計價的大宗商品對非美元計價的買家來說更容易負擔得起,這可能會放大需求和價格。”此外,這些商品具有吸引力的另一個原因是,即使通脹削弱了傳統投資的回報,它們也能帶來正的實際回報。

漢森說:“當大宗商品價格因供應限制或需求強勁而飆升時,這種情況尤其明顯。”

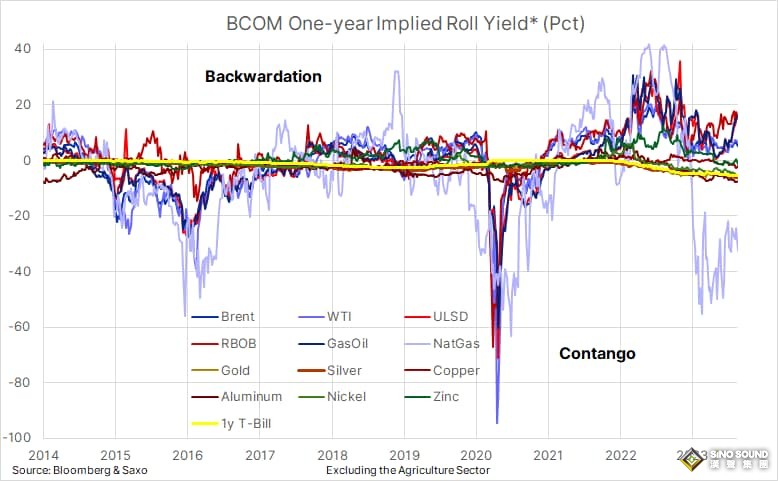

他說:“在正常情況下,供應充足的市場總是以正價差交易,因為較高的遠期價格反映了儲存、運輸成本,尤其是融資成本。”下麵的圖表顯示了主要能源和金屬期貨的第1個月和第12個月期貨合約之間的價差。黃線代表一年期融資成本倒轉,目前約為5.3%,而那些交易高於此水準的大宗商品正經曆一定程度的緊縮,這一點很重要,因為儘管經濟前景疲軟,但它可能會支撐價格,同時也為投資者提供額外回報。”

(圖源:彭博社、盛寶銀行)

他表示,某些大宗商品,“特別是黃金和白銀等貴金屬,可能在滯漲期間獲得優勢”,而農產品等主要受消費者需求驅動的商品可能表現較弱。

“工業金屬也是如此,但高企的融資、就業和環境成本,以及對綠色轉型金屬的持續需求,仍可能使其中一些金屬加入可能受益於滯漲的大宗商品行列,”他補充稱。“因此,我們認為,希望在滯漲期間投資大宗商品的投資者應該有所選擇,並在不同行業和地區分散投資組合。”